Finance & Banking

Tài chính – ngân hàng đã đạt được nhiều thành công qua 20 năm đổi mới, khả năng sinh lời hấp dẫn. Tuy nhiên những khó khăn và thách thức về sự cạnh tranh gay gắt và thiếu ổn định vẫn còn là vấn đề cấp bách cần được giải quyết.

- Nỗi lo của lĩnh vực Tài chính & Ngân hàng

- Tình hình nợ xấu của ngân hàng thương mại

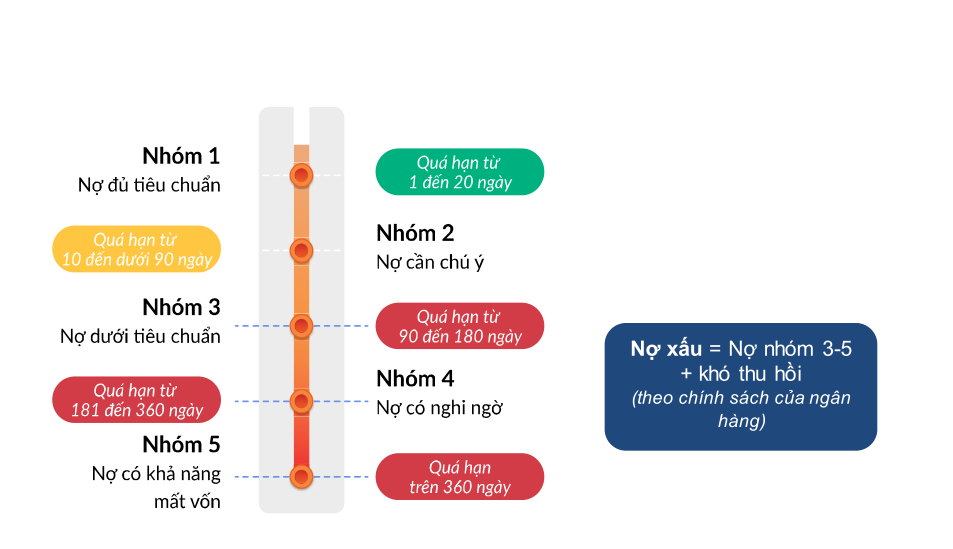

Nợ xấu chính là các khoản tiền mà ngân hàng cho khách hàng vay nhưng khi đến hạn thu hồi nợ lại không thể đòi được do yếu tố chủ quan từ chính phía khách hàng như doanh nghiệp, tổ chức vay tín dụng làm ăn thua lỗ, phá sản dẫn đến tình trạng mất khả năng thanh toán khoản nợ đã vay của ngân hàng khi đến kỳ hạn.

Nợ xấu đã, đang và có thể sẽ tiếp tục tác động tiêu cực đến việc lưu thông dòng vốn vào nền kinh tế. Tỷ lệ nợ xấu càng cao thì rủi ro và tổn thất dòng vốn của các ngân hàng thương mại càng lớn. Đây được coi là nguyên nhân chính kìm hãm, hạn chế sự lưu thông của dòng tín dụng trong nền kinh tế.

Khi nói về nợ xấu, ngoài việc nói đến khả năng kiểm soát của các tổ chức tín dụng thì cũng cần xem xét đến tình hình nền kinh tế và người vay ở nhiều phương diện trên cơ sở khách quan, chủ quan và liên quan đến nhiều bên khác nhau.

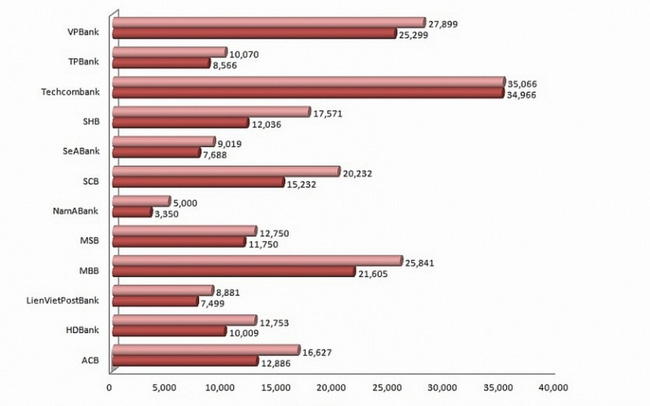

Theo báo cáo kinh doanh công bố của 22 ngân hàng trong 9 tháng đầu năm 2018, tổng số dư nợ xấu đã tăng 26,5% so với cuối năm trước với 75.826 tỷ đồng (chưa xét đến số dư nợ xấu tại VAMC). Trong khi đó, tăng trưởng cho vay khách hàng lại ở mức khiêm tốn chỉ bằng một nửa là 11,3%.

Hầu hết ngân hàng khảo sát có số dư nợ xấu tăng, có ngân hàng tăng hơn 80%. Nhóm ngân hàng tăng mạnh nợ xấu gồm NCB (80%); OCB (65,2%); VPBank (51,6%); MBBank (45,1%); LienVietPostBank (41,9%); VietBank (40,4%),…

Thực tế cho thấy nếu như tình hình nợ xấu vẫn không được cải thiện thì nợ xấu vẫn sẽ là một gánh nặng lớn đối với các tổ chức tín dụng và toàn bộ nền kinh tế.

Đối với khách hàng: Nợ xấu sẽ làm tăng chi phí hoạt động, tăng gánh nặng trả nợ cho ngân hàng, làm giảm tốc độ chu chuyển vốn với ngân hàng gây ảnh hưởng trực tiếp đến mối quan hệ cả hai bên, từ đó uy tín của khách hàng sẽ bị giảm sút khá lớn khiến cho các ngân hàng thương mại không còn dám tiếp tục cho khách hàng vay, dù nguồn vốn không thiếu. Ngân hàng phải thận trọng hơn với các khoản vay để tránh các khoản nợ xấu tiếp theo, dẫn tới hậu quả là các ngân hàng có tiền mà không cho vay được, còn nền kinh tế thì vẫn tiếp tục khát vốn.

- Áp lực tăng vốn

Theo các chuyên gia, tăng vốn đang là vấn đề cấp bách để các ngân hàng đáp ứng chuẩn Basel II. Thống kê sơ bộ cho thấy, hiện mới chỉ có Vietcombank, VIB, OCB được NHNN trao quyết định thực hiện chuẩn mực an toàn vốn Basel II.

Trong khi còn nhiều ngân hàng đang phải rốt ráo xây dựng nền tảng, cơ sở thực hiện hai thông tư quan trọng này. Bởi nếu không tăng được vốn, thì các ngân hàng cũng không thể dám đẩy mạnh tăng trưởng tín dụng và với bối cảnh của Việt Nam hiện nay, nếu tín dụng không tăng thì khó có thể đạt lợi nhuận cao.

Dù tính toán theo các quy định hiện tại, tỷ lệ an toàn vốn của toàn hệ thống ngân hàng vẫn trên 12%. Tuy nhiên, nếu áp dụng theo Thông tư số 41/2016/TT-NHNN, hệ số này sẽ bị giảm xuống khá nhiều, có thể dưới 8%.

Bên cạnh những thách thức hiện hữu đó, theo các chuyên gia ngân hàng, các tổ chức tín dụng còn phải đối mặt với khó khăn, rủi ro tiềm ẩn khác như: rủi ro thị trường, rủi ro hoạt động. Từ đó, sẽ gia tăng thêm khó khăn, thách thức cho các ngân hàng trong việc tìm kiếm lợi nhuận hay các khoản đầu tư cho mục tiêu tăng vốn theo quy định.

- Thiếu ổn định về nguồn nhân sự.

Nhân sự của ngành tài chính ngân hàng kỳ thực là một bài toán đau đầu đối với các nhà quản lý. Thừa thì chẳng thừa, mà thiếu cũng chẳng thiếu. Có chăng là dư thừa về số lượng, nhưng thiếu hụt về chất lượng. Mỗi đợt tuyển dụng của ngân hàng (nhất là đối với các trường hợp tuyển dụng vị trí phát triển kinh doanh) con số có thể lên hàng ngàn nhân sự. Mặc dù doanh nghiệp vẫn có thể tuyển dụng được số lượng nhân sự như trên, vẫn có khả năng đáp ứng được chế độ phù hợp cho từng đối tượng, nhưng khi bắt đầu làm việc từ 1 – 3 tháng tỷ lệ nhân sự mới nghỉ việc có thể lên đến 42%. Một quy trình tuần hoàn về sự thiếu ổn định nhân sự cứ lặp lại và tiếp diễn mà chưa có bài toán giải quyết tối ưu

- Bán sản phẩm tín dụng chưa hiệu quả.

Nâng cao hiệu quả bán các sản phẩm tín dụng bằng giải pháp cải thiện kỹ năng bán hàng, chăm sóc khách hàng từ các khóa đào tạo bài bản, chuyên sâu, thường xuyên cho đội ngũ nhân sự ngay từ thời gian đầu tiên làm việc. Doanh nghiệp có thể đầu tư bài bản một bộ phận chuyên training về các kỹ năng cần thiết cho đội ngũ nhân sự. Hoặc vận động nhân sự tham gia các lớp đào tạo kiến thức, kỹ năng bán hàng bên ngoài doanh nghiệp.

2. Giải pháp khắc phục khó khăn

Siết chặt chất lượng nhân sự đầu vào

Đảm bảo tính ổn định nhân sự bằng cách áp dụng một quy trình tuyển dụng và tiêu chuẩn chọn lọc chặt chẽ hơn. Sẵn sàng loại bỏ những ứng viên không đủ tiêu chuẩn để có được một đội ngũ “hạt giống” thực sự chất lượng, đây là cơ sở để bộ máy doanh nghiệp vận hành ổn định, trơn tru và phát triển.

Phần lớn việc bán gói sản phẩm tài chính được thực hiện thông qua kênh thoại bằng cách gọi điện trực tiếp cho khách hàng để marketing và bán hàng. Việc gọi đi chỉ được thực hiện thủ công bằng điện thoại theo cách thông thường, điều này dẫn đến việc lãng phí thời gian, thao tác thủ công từ tổng đài viên, giảm hiệu suất & hiệu quả kinh doanh, thiếu khả năng quản lý & bảo mật thông tin khách hàng. Việc đầu tư một tổng đài Contact Center giúp khắc phục hiệu quả những điểm yếu truyền thống.

Giải quyết các khó khăn mà doanh nghiệp đang gặp phải bằng giải pháp Contact Center tích hợp tại CEM CENTER T5R. Liên hệ với chúng tôi: